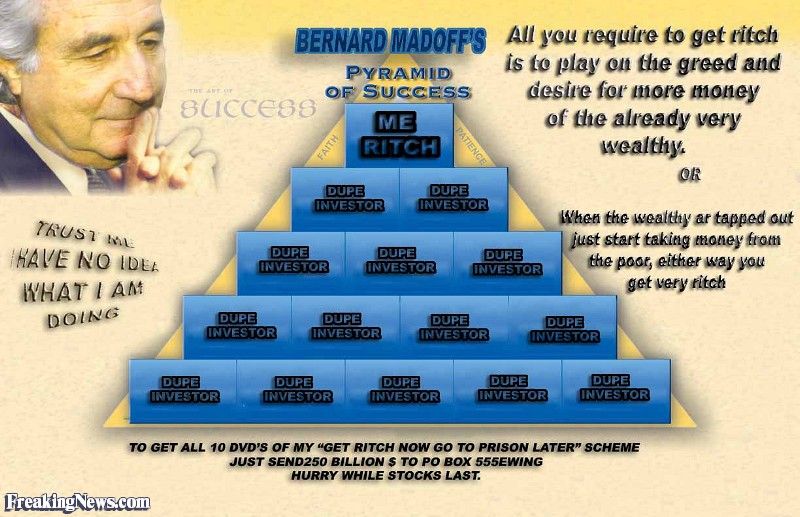

เรื่องอื้อฉาวในการลงทุนของแมดอฟฟ์ ได้กลายเป็นตำนานเรื่องการฉ้อโกงการลงทุน และหลักทรัพย์ครั้งใหญ่ที่สุดและมีความสูญเสียมากที่สุด เมื่อปลายปี 2008 ซึ่งในเดือนธันวาคมปีนั้น เบอร์นาร์ด แมดอฟฟ์ อดีตประธานแนสแด็กและ ผู้ก่อตั้ง บริษัท หลักทรัพย์ลงทุนเบอร์นาร์ด แอล. แมดอฟฟ์ จำกัด (Bernard L. Madoff Investment Securities LLC) ได้ออกมายอมรับว่าธุรกิจของเขาเป็นการฉ้อฉลแบบพอนซี (รูปแบบเดียวกับแชร์ลูกโซ่ที่เราเห็นได้ในข่าวดังในบ้านเราขณะนี้)

เจ้าหน้าที่ที่ดำเนินคดีประเมินขนาดการฉ้อโกงครั้งนี้มีความเสียหายอยู่ที่ประมาณ 64,800 ล้านดอลลาร์สหรัฐ โดยใช้ตัวเลขประเมินที่อยู่ในบัญชีของลูกค้ากว่า 4,800 ราย โดยอดีตประธานองค์กรตรวจสอบและควบคุมของรัฐบาลกลางผู้หนึ่งประเมินว่า การฉ้อโกงจริง ๆ นั้นมูลค่าที่แท้จริงอยู่ที่ระหว่าง 10,000-17,000 ล้านดอลลาร์สหรัฐ

โดยไม่รวมเอารายได้ที่ไม่มีจริง ๆ ที่บันทึกใส่บัญชีของลูกค้า ซึ่งทำให้ธุรกิจของแมดอฟฟ์เป็นการฉ้อโกงแบบพอนซี่ (แชร์ลูกโซ่) ที่ใหญ่ที่สุดในประวัติศาสตร์ และเป็นการฉ้อโกงต่อนักลงทุนที่ใหญ่ที่สุด ที่ทำโดยบุคคลคนเดียวอีกด้วย

แมดอฟฟ์จัดตั้งบริษัทในปี 1960 โดยเริ่มต้นด้วยการเป็นบริษัทขายหุ้นราคาถูก (penny stock) มีเงินทุนตั้งต้นเพียงแค่ 5,000 ดอลลาร์สหรัฐ ที่ได้มาจากการทำงานเป็นเจ้าหน้าที่ที่คอยช่วยชีวิตคนตกน้ำ และคนติดตั้งระบบหัวกระจายน้ำ ให้กับรัฐ

บริษัทของเขาเริ่มเติบโตด้วยความช่วยเหลือจากพ่อตาของเขา นักบัญชีชื่อดังอย่าง ซาอูล อัลเพิร์น ซึ่งแนะนำเพื่อนและญาติให้ทำธุรกิจกับแมดอฟฟ์ โดยจุดเปลี่ยนครั้งสำคัญคือ บริษัทเขาเริ่มใช้เทคโนโลยีทางด้านคอมพิวเตอร์ที่ก้าวหน้าในการแจ้งราคาให้กับลูกค้า ซึ่งการใช้เทคโนโลยีนี่เองเป็นตัวแปรสำคัญที่ทำให้บริษัทช่วยพัฒนาได้กลายเป็นตลาดแนสแด็ก อย่างที่เราได้เห็นกันในปัจจุบัน ซึ่ง ณ จุดหนึ่ง Madoff Securities นั้นเป็น ผู้ซื้อและขายที่ใหญ่สุดที่ในตลาดแนสแด็ก

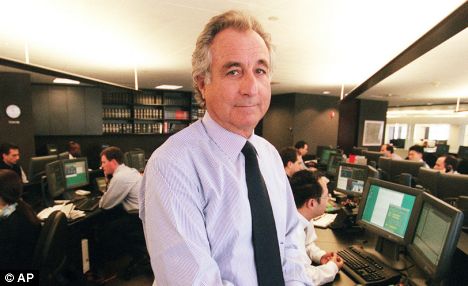

Bernard Madoff ที่กิจการกำลังเติบโตอย่างรวดเร็ว สำหรับวิธีการขายของแมดอฟฟ์ก็คือการอ้างกลยุทธ์การลงทุนที่อาศัยการซื้อหุ้นบลูชิป และซื้อสัญญาการค้าขายอนาคต ซึ่งเป็นกลยุทธ์ที่เรียกว่า split-strike conversion ดังที่เขาได้ให้สัมภาษณ์กับนิตยสาร ฟอบส์ ในปี 2009

นอกจากนั้นแล้ว เขายังได้ให้สัมภาษณ์กับ เดอะวอลล์สตรีทเจอร์นัล ว่า ในช่วงปี 1970 เขาได้กำไรจากการซื้อและขายในต่างตลาด ณ เวลาเดียวกัน ซึ่งส่วนมากเป็นหุ้นของบริษัทยักษ์ใหญ่ (large-cap) โดยหวังผลกำไรได้ในระหว่าง 18%-20%

และเขาได้เริ่มใช้สัญญาเพื่อซื้อขายในอนาคตตามดัชนีหุ้น และได้ซื้อสัญญาเพื่อจะขายหุ้นในราคาที่แน่นอน (put option) ในช่วงเหตุการณ์ตลาดหลักทรัพย์วอลล์สตรีทตกต่ำในปี 1997

แต่ว่า นักวิเคราะห์จำนวนหนึ่งที่ตรวจสอบวิธีการของแมดอฟฟ์ ไม่สามารถที่จะเลียนแบบแล้วได้ผลตามที่แมดอฟฟ์กล่าวอ้าง โดยใช้ข้อมูลย้อนหลังของราคาหุ้นและราคาสัญญาซื้อขายในอนาคตของดัชนีหุ้นในช่วงเวลาดังกล่าวมาเปรียบเทียบ

ซึ่ง แทนที่จะให้ผลกำไรสูงสำหรับผู้เข้าร่วมลงทุนทุกคน แมดอฟฟ์ให้ผลกำไร พอสมควรแต่มีความสม่ำเสมอต่อลูกค้าที่เขาเลือกสรรมาอย่างดีแล้ว โดยอ้างว่า วิธีการลงทุน “ซับซ้อนเกินกว่าที่คนนอกจะเข้าใจได้” เขาเก็บความลับเกี่ยวกับทั้งวิธีการลงทุน และงบการเงินของบริษัทไว้แต่เพียงผู้เดียว

เมดอฟฟ์เป็นคนเก่งมากในการวางแผนการตลาดของโปรแกรมการลงทุนของเขา โดยที่กองทุนของเขาถือว่าจำกัดเฉพาะแก่ลูกค้าบางกลุ่มเท่านั้น ทำให้รู้สึกว่าเป็นสิ่งที่น่าต้องการจริง ๆ

ซึ่งโดยทั่วไปมักจะปฏิเสธที่จะพบกับผู้ลงทุนโดยตรง ทำให้ยิ่งเพิ่มความน่าสนใจที่จะลงทุนกับเขา นักลงทุนบางท่านไม่กล้าที่จะถอนเงินออกจากกองทุน เพราะกลัวว่าจะกลับเข้าไปเหมือนเก่าไม่ได้ในภายหลัง

อัตราผลตอบแทนของแมดอฟฟ์นั้นมีความสม่ำเสมออย่างไม่น่าเชื่อ โดยอยู่ที่ประมาณ 10% ซึ่งเป็นปัจจัยสำคัญที่ทำให้การฉ้อโกงดังกล่าวสามารถอยู่ต่อไปได้ เพราะธุรกิจพอนซี (แชร์ลูกโซ่) โดยมากให้ผลกำไรถึง 20% หรือมากกว่านั้น จึงทำให้ล้มเร็ว อย่างที่เราได้เห็นในกรณีของแชร์แม่มณี ที่ให้ผลตอบแทนสูงถึง 93% ต่อเดือน ซึ่งเป็นเรื่องที่เหลือเชื่อมาก ๆ ที่คนหลงเชื่อเข้าไปลงทุนได้มากมายขนาดนี้

ธุรกิจพอนซี หรือ แชร์ลูกโซ่ที่บ้านเรารู้จักกันดีนั่นเอง ธุรกิจเริ่มประสบปัญหาในเดือนธันวาคมปี 2008 เมื่อตลาดหลักทรัพย์ตกลงอย่างต่อเนื่อง ซึ่งเมื่อตลาดตกลงเรื่อย ๆ ผู้ลงทุนได้พยามยามถอนเงิน 7 พันล้านดอลลาร์สหรัฐ จากบริษัท และเพื่อที่จะจ่ายให้ลูกค้าเหล่านั้น แมดอฟฟ์ก็จะต้องหาเงินเพิ่มจากนักลงทุนอื่น ๆ และแม้ว่าจะยังมีนักลงทุนเป็นจำนวนมากที่เชื่อว่าแมดอฟฟ์ยังดำเนินการได้ดีอยู่ แต่มันก็ไม่เพียงพอสำหรับการถอนเงินจำนวนมากพร้อม ๆ กันมากมายขนาดนี้

ในวันที่ 10 ธันวาคม 2008 แมดอฟฟ์ได้ทำการพยายามส่งเงินก้อนสุดท้ายผ่านลูกชาย มาร์กและแอนดรู ให้จ่ายเงินโบนัส 170 ล้านดอลลาร์สหรัฐ (ประมาณ 6,024 ล้านบาท) แก่พนักงานกลุ่มสุดท้ายของเขา ซึ่งตอนนั้นบริษัทเหลือเงินสด 200 ล้านดอลลาร์สหรัฐ (ประมาณ 7,087 ล้านบาท) ที่เหลืออยู่เป็นก้อนสุดท้าย

โดยทั้ง มาร์กและแอนดรู ลูกชายของแมดอฟฟ์ ซึ่งยังไม่รู้ถึงการล้มละลายของบริษัทที่กำลังใกล้เข้ามาเต็มที ได้คุยเรื่องนี้กับบิดาของตน โดยได้ถามว่าเขาจะจ่ายเงินโบนัสให้ลูกจ้างได้อย่างไรถ้าไม่สามารถจ่ายผู้ลงทุนได้ แมดอฟฟ์จึงยอมรับในที่สุดว่า เขาได้ดำเนินการถึงที่สุดแล้ว และแผนบริหารหลักทรัพย์ของบริษัทความจริงก็คือธุรกิจพอนซี่ (แชร์ลูกโซ่) ดังที่เขาได้กล่าวว่า “เป็นเรื่องที่เขาคิดเพียงคนเดียวเท่านั้น” มาร์กและแอนดรู จึงได้รายงานการพูดคุยนี้ต่อเจ้าหน้าที่ของรัฐเป็นการปิดฉาก การลงทุนแบบพอนซี่ (แชร์ลูกโซ่) ที่ใหญ่ที่สุดในประวัติศาสตร์โลก

References : http://www.wsj.com/ http://www.nytimes.com/ https://th.wikipedia.org/wiki/%E0%B9%80%E0%B8%A3%E0%B8%B7%E0%B9%88%E0%B8%AD%E0%B8%87%E0%B8%AD%E0%B8%B7%E0%B9%89%E0%B8%AD%E0%B8%89%E0%B8%B2%E0%B8%A7%E0%B8%81%E0%B8%B2%E0%B8%A3%E0%B8%A5%E0%B8%87%E0%B8%97%E0%B8%B8%E0%B8%99%E0%B9%81%E0%B8%A1%E0%B8%94%E0%B8%AD%E0%B8%9F%E0%B8%9F%E0%B9%8C https://www.incimages.com/uploaded_files/image/970×450/bernie-madoff-police-1940x900_35532.jpg